- 不動産の相続が発生したらやるべきことはまず5つ

- 相続登記は早めに済ませることが肝心

- 相続した不動産を手放す場合は「売却」「寄付」「相続放棄」

不動産の相続が発生した場合、まずは何を行えばいいのでしょうか。

不動産と言えば司法書士、相続と言えば弁護士に相談しようと思う方が多いとは思います。専門家に相談をする場合でも、相続発生後すぐにやらなければならない手続きを知っておくと話がスムーズです。

そこで、今回は不動産を相続した場合にすぐに行う必要のある手続き5つを説明いたします。

目次

不動産を相続した場合にすぐにやるべき5つの手続き

相続財産に不動産があった場合、相続の流れ、行うべき手続きは下記のとおりです。

-

- 被相続人の「死亡届」の提出 【7日以内】

- 「遺言書」の確認

- 相続人全員で「遺産分割協議」を行う

- その他、必要書類を集める

- 「相続登記」を行う

1.被相続人の「死亡届」の提出 【7日以内】

まず、第一に行うことは死亡届の提出です。

被相続人(親や配偶者など)が亡くなられてから7日以内に、市区町村役場へ提出するように法律で義務付けられています。

相続手続きに必要なのはもちろんですが、法律で定められているので期限内に必ず提出しましょう。

2.「遺言書」の確認

次に遺言書があるか確認しましょう。

遺言書の保管場所を把握していない場合は、終活ノートなどに保管場所が記載されている可能性があるので探してみて下さい。

遺言書が初めから存在しない場合は特に問題ありませんが、相続手続きが一段落したタイミングで遺言書の存在が発覚するとトラブルになりやすいので、被相続人が存命のうちに遺言書の有無を確認し、もしあればどのように保管するかをしっかりと相談しておきましょう。

3.相続人全員で「遺産分割協議」を行う

相続する土地・不動産を誰の名義に変更するか、相続人全員で話し合い、「遺産分割協議書」を作成する必要があります。

遺言書に、誰の名義にするかまで指示がある場合は、遺言書に従うので遺産分割協議の必要はありません。

不動産を分割する方法は以下の4つです。

- 現物分割:不動産を現状のまま相続する方法

- 代償分割:ある不動産を特定の相続人が相続した場合、他の相続人に対し代償金を払うことで公平に相続する方法

- 換価分割:不動産を売却し、現金を分け合う方法

- 共有:複数の相続人の共有名義のままにして不動産を相続する方法

この段階から専門家への相談を検討してもよいでしょう。

4.その他、必要書類を集める

相続手続きに必要な書類は下記のとおりです。不動産を相続する場合に必要な書類も確認しておきましょう。

- 相続人全員の戸籍謄本:被相続人が亡くなってからのもの

- 相続人全員の印鑑証明書

- 相続人全員の住民票

- 被相続人の戸籍謄本:出生から死亡まで全て

- 被相続人の住民票の除票:本籍の記載があるもの

- 不動産の固定資産評価証明書

- 不動産の全部事項証明書

(遺言がある場合)遺言書:自筆証書遺言、秘密証書遺言の場合は検認手続きが必要

(遺言がない場合)遺産分割協議書

特に不動産の価値を証明する書類などは、知識がないと入手方法がわかりづらいと思うので、書類を集め始めるタイミングで専門家に相談しましょう。

5.「相続登記」を行う

必要な書類が集まったら不動産の名義を変更するために相続登記というものを行います。こちらは重要な項目になりますので、章を変えて解説します。

必須項目?相続登記について

相続登記とは

被相続人から不動産を相続した場合は、不動産の名義を相続した人に変更しなければなりません。この相続による不動産の登記名義変更のことを「相続登記」と呼びます。

申請先は法務局になります。申請の際は申請書が必要となりますので、法務局の公式HPからダウンロードしましょう。(オンラインで申請することもできます。)

申請書に記載する内容は、申請書内の設問に従えばよいのでそこまで難しくありません。戸籍謄本や不動産関係の書類を集める部分が一番の難関と言えるでしょう。

下記記事も合わせてお読みください。

相続登記にかかる費用

相続登記にかかる費用は以下のとおりです。

登録免許税:対象不動産の固定資産評価額合計×0.4%

必要書類(戸籍謄本や住民票など)の入手費用:数千円程度

登録免許税の計算のため、対象不動産の固定資産税評価証明書が必要になります。

固定資産税評価証明書は、不動産が存在する市町村役場で申請し取得できるのですが、相続人本人の申請が必要です。

相続登記はいつまでにやらなければならないの?

結論から言うと、不動産の相続登記に期限はありません。

死亡届の提出など、明確に期限が決まっている手続きを済ませてしまえば、いつ行ってもよいということです。必要書類の収集が面倒ではありますが、焦らず確実に手続きを進めていきましょう。

ただし、期限がないからと後回しにするのはおすすめしません。

相続登記を行っていない状態だと対象不動産の売却や賃貸ができません。また、再度相続が起きた場合、相続登記が大変困難になります。

例えば、祖父が亡くなったときに相続人である父が相続登記を行わず、その後に息子が土地を相続した場合、土地の名義は祖父のままなので名義を「祖父→父→息子」と2回変更しなければなりません。

集める書類の量も膨大になりますし、古い書類は取得が難しくなるので、相続登記は早めに済ませておきましょう。

不動産相続の際にかかる税金について

相続税

不動産に限らず、財産を相続した場合は相続税がかかります。相続税は以下の計算式にて計算することができます。

相続税額 = (全ての財産額 – 基礎控除額) × 相続税率

基礎控除額 = 3,000万円 +(600万円 × 法定相続人の数)

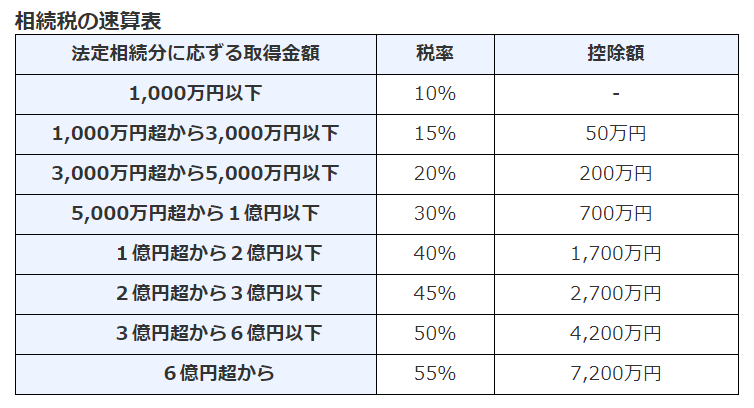

相続税率は相続取得金額(対象不動産の固定資産評価額合計)によって税率が変わります。

画像引用:相続税の計算|国税庁HP

高額な遺産を相続した場合、相続税もその分高くなってしまいます。しかし、相続税に関する控除を利用することで軽減することが可能です。

相続税の控除

先程の基礎控除とは他に、いくつか控除制度があるのでご紹介します。

贈与税額控除

相続発生より3年前以内に贈与財産を受け取っていた場合、贈与時点で支払った贈与税を相続税から控除されます。

ただし、贈与税を支払っていない場合は対象外となりますので、年間110万円以上の財産を受け取った方が対象になります。

配偶者控除(配偶者の税額軽減)

配偶者が取得した遺産1億6,000万円まで、もしくは1億6,000万円を超えても配偶者の法定相続分までであれば、相続税は課税されません。

未成年者控除

未成年者(満20歳未満の人)が遺産を取得した場合、相続税が一定額控除されます。未成年控除額は以下の式で計算されます。

障害者控除

障害のある方が遺産を取得した場合、一定額を相続税から控除することができます。控除額は障害区分によって2種類あります。

| 区分 | 詳細 | 控除額 |

| 一般障害者 | ・身体障害者手帳上の障害等級が3級~6級 ・精神障害者保健福祉手帳上の障害等級が二級または三級 |

満85歳になるまでの年数×10万円 |

| 特別障害者 | ・身体障害者手帳上の障害等級が1級または2級 ・精神障害者保健福祉手帳上の障害等級が一級 |

満85歳になるまでの年数1年×20万円 |

相次相続控除

過去10年以内に相続が2回発生した場合、2回目の相続時に、過去に支払った相続税の一部を控除できます。

小規模宅地等の特例

被相続人の不動産に対して、80%または50%まで評価額を減額することができます。この特例を利用するには以下の条件が必要です。

- 被相続人や被相続人と生計を共にする親族が居住・事業をしていた宅地等である

- その宅地等に建物や構築物が建っている

相続したが必要ない…手放すための方法はあるの?

不動産の相続に関してご説明してきましたが、「相続をしたが活用する予定がない」「地方の土地を相続したが都内に済んでいるので必要がない」など、不動産相続をしても困ってしまうケースもあるでしょう。

相続した不動産を手放すにはどうしたらよいのでしょうか?

いくつかの方法をご紹介いたします。

売却する

まず、相続した土地や不動産を売却する方法が挙げられます。相続後に売却する手順は以下のとおりです。

相続登記を行い名義を変更する

不動産を相続したが活用する予定がなく早期の売却を考えた場合、面倒なので相続登記をしたくないと思われる方もいるでしょう。

しかし、売却をする場合でも相続登記は必要です。被相続人の名義から売却先の名義に直接変更することは不可能なので、相続登記を行い名義を相続人に変更する必要があります。

また、死亡名義のままだと不動産に対して信用が得られないため、売却が困難になってしまうでしょう。

不動産屋に売却を依頼する

相続登記を行ったら不動産屋に売却を依頼しましょう。

まずは売却額を査定してもらいます。査定だけであれば費用はかかりませんので、複数の不動産屋に対して査定を依頼し比較することをおすすめします。※売却成立の際、不動産屋に対して売却金額の最大3%を支払う必要があります。

売却成立後、不動産譲渡税を支払う

買い手が見つかり売却が成立したら不動産譲渡税を支払います。不動産譲渡税とは、土地や建物を売却して得た利益(譲渡益)に対して支払う税金のことです。

寄付する

土地を売却できない場合、自治体に寄付するという方法もあります。

自治体に依頼し土地の調査を行ってもらい、審査に通ると寄付することができます。

しかし、市町村にとって土地の所有者が納める固定資産税は大事な収入源であるため、無償で引き取ってくれることは稀です。

相続の際に「相続放棄」をする

相続開始後3ヶ月以内に「相続放棄」を行うことで土地の所有権を放棄することができます。

ただし、相続放棄を行うと不動産以外の全ての相続財産も放棄しなければなりません。また、相続放棄をしても土地の管理義務は継続されるので注意しましょう。

不動産相続は家族との相談が大切

相続した不動産を手放す方法をご紹介しましたが、被相続人が亡くなった後に勝手に土地を手放すことに罪悪感を覚える方もいると思いますので、相続後にそういった手続きをしないことが理想です。

そのためにも土地を所有している被相続人と、土地を相続する相続人がしっかりと話し合っておきましょう。

また、話し合うだけでなく記録に残すことも重要です。遺言書や終活ノートなどを活用して財産を管理し、相続後にどのように扱うのかを決めておくことをおすすめします。

監修 | 行政書士 橋本玲子

監修 | 行政書士 橋本玲子行政書士事務所経営。専門は知的財産ですが、許認可から相続まであらゆる業務を行っています。また、遺言執行や任意後見関係を専門とする社団法人の理事もしています。アドバイスや業務遂行でお客様の問題が解決するととても嬉しくやりがいを感じます。行政書士ほか、宅地建物取引士、知的財産管理技能士2級の資格所持。

「そなサポ」は、大切な資産や継承者を事前に登録することで、将来のスムーズな相続をサポートするもしもの備えの終活アプリです。

受け継ぐ相手への想いを込めた「動画メッセージ」を残すことができるほか、離れて暮らす子どもたち(資産の継承者)に利用者の元気を自動で通知する「見守りサービス」もご利用できます。

▶︎今すぐ無料ダウンロード!